炒股就看,權威,專業,及時,全麵,助您挖掘潛力主題機會!

重要提示:《證券期貨投資者適當性管理辦法》於2017年7月1日起正式實施,通過本微信訂閱號發布的觀點和信息僅供的專業投資者參考,完整的投資觀點應以海通證券研究所發布的完整報告為準。若您並非海通證券客戶中的專業投資者,為控製投資風險,請取消訂閱、接收或使用本訂閱號中的任何信息。本訂閱號難以設置訪問權限,若給您造成不便,敬請諒解。我司不會因為關注、收到或閱讀本訂閱號推送內容而視相關人員為客戶;市場有風險,投資需謹慎。

吳信坤

海通策略首席分析師

S0850521070001

投資要點

核心結論:①展望25年,港股流動性寬鬆有望延續,宏觀層麵美聯儲降息趨勢不改,微觀層麵除港股通帶來增量、外資也望階段性回流。②港股基本麵複蘇的大方向較為確定,複蘇進程關鍵看增量政策落地速度,同時特朗普對華政策也可能對基本麵產生擾動。③港股情緒麵或受特朗普出台政策節奏的影響,香港製度改革則有助於在長期維度提振投資者信心。

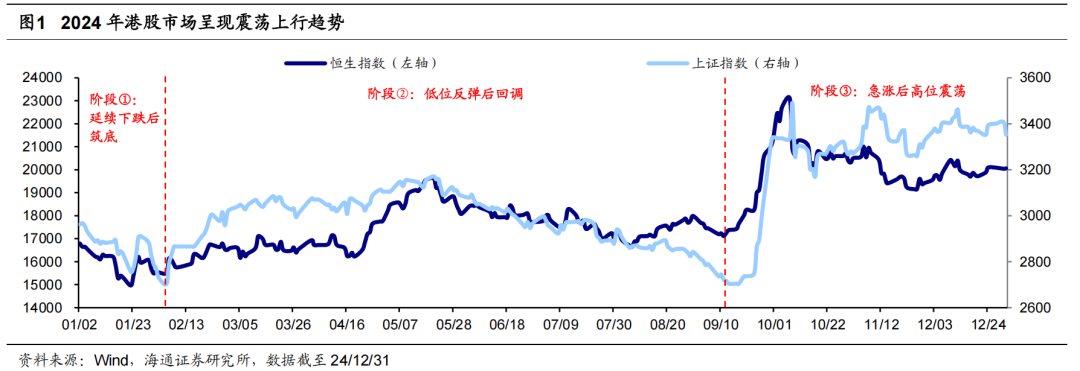

24年港股震蕩上行但仍處低位。回首24年,港股整體震蕩上行,具體來看可以分為三個階段:①1/2-1/31期間延續下跌後築底,②2/1-9/11期間低位反彈後回調,③9/12-12/31期間急漲後高位震蕩。港股於10/8起高位震蕩,指數出現回調,結合估值、交易、風偏等指標看,我們認為,港股目前仍處在高性價比區間。從估值看,對比海外港股估值偏低。從情緒看,當前港股成交縮量、賣空比例偏高。從風偏看,港股風險溢價較高、預期波動率下降。

變量一:美國降息步伐會否放慢?借鑒曆史,1982年後美聯儲曆次預防式降息平均持續8個月、降174BP,表明未來降息仍有一定時間和空間。當前美國經濟指標間存在矛盾,鮑威爾在12月FOMC會議上放鷹,25年降息步伐或放慢。考慮到特朗普政策的通脹屬性,未來降息或受製於通脹與就業數據的博弈,降息節奏或有較多變數,目前市場預期25年降息1-2次。

變量二:港股資金麵有何新變化?港股通大概率延續流入,外資持續性回流存在不確定性。展望25年,港股通大概率繼續流入,AH風險溢價已處於曆史高位,港股估值也更具性價比。外資方麵,隨著國內政策發力,25年基本麵複蘇趨勢較明確,外資獲利需求下有望階段性回流。此外,從全球資配角度看,外資配置港股紅利+科技板塊的性價比邊際提升。

變量三:國內經濟複蘇進程如何?9/24以來國內政策基調已經明顯轉向,根據12月政治局會議和中央經濟工作會議精神,25年宏觀政策將“更加積極有為”,貨幣+財政政策基調為曆次最積極,還明確“穩住樓市股市”,後續政策發力空間已經打開。當前政策效果已反映在部分宏觀基本麵數據上,若未來增量政策能較快落地見效至基本麵,則有望對25年港股走勢形成支撐。

變量四:特朗普政策將如何推進?25年特朗普上台後的政策方向或較確定,但政策節奏存在變數。當前特朗普已經基本完成組閣,內閣成員中不乏對華鷹派代表人物,其對華政策的大方向或已較為明確。然而,其政策出台節奏仍存變數,需密切跟蹤特朗普上台後政策實際的推進情況。若特朗普貿易領域政策快速兌現,或對25年港股基本麵及情緒麵產生擾動。

變量五:港股製度改革怎樣推進?香港金融市場改革若持續推進,投資環境有望優化。24年中國香港加快製度改革,展望25年這一趨勢有望延續,從而增強投資者信心,對港股走勢形成長期正向支持。具體來看,參考24年改革重點,未來改革或聚焦三大方向:一是深化內地與香港互聯互通,二是強化香港國際金融中心建設,三是提升市場效率與改善交易環境。

風險提示:美聯儲降息落地快於預期,美國政策不可預測,穩增長政策落地進度不及預期,國內經濟修複不及預期。

正文

10月8日以來,港股步入震蕩調整階段,截至12月31日恒生指數已累計回調13%。展望25年,港股走勢仍麵臨諸多變數,海內外變局之下,港股將何去何從?下文將深入探討可能影響25年港股走勢的五大關鍵變量,以期為投資者提供有益參考。

1.24年港股震蕩上行但仍處低位

2024年港股市場呈現震蕩上行趨勢。回首2024年,港股主要指數表現強勁,恒生指數年內累計漲幅超17%,在全球主要市場中漲幅靠前。然而,在海內外多重因素的綜合影響下,港股上漲並非一帆風順。具體而言:

階段①:延續下跌後築底。由於23年底幾個重要會議中對於24年經濟工作定調偏緊,市場基本麵預期偏弱,疊加外資流出、量化撤資導致股市資金麵趨緊,年初港股延續23年末的下跌趨勢,1/2-1/31期間恒生指數累計/最大跌幅-9.2%/-13.7%。

階段②:低位反彈後回調。得益於國內貨幣、地產等政策發力,疊加中央匯金增持ETF向市場注入流動性,港股自2月起築底反彈;隨後由於政策發力趨弱,以及基本麵修複節奏偏緩,5月底後港股回調,2/1-9/11期間恒生指數累計/最大漲幅10.5%/28.5%。

階段③:急漲後高位震蕩。9月中旬起,美聯儲降息導致港股早於A股率先上行,此後924國內政策底、港股強勁中報驅動指數加速上漲。但10/8起港股進入高位震蕩,出現調整或因急漲後的獲利回吐,同時特朗普勝選概率提升對港股流動性、風險偏好產生擾動,9/12-12/31期間恒生指數累計/最大漲幅17.2%/35.7%。

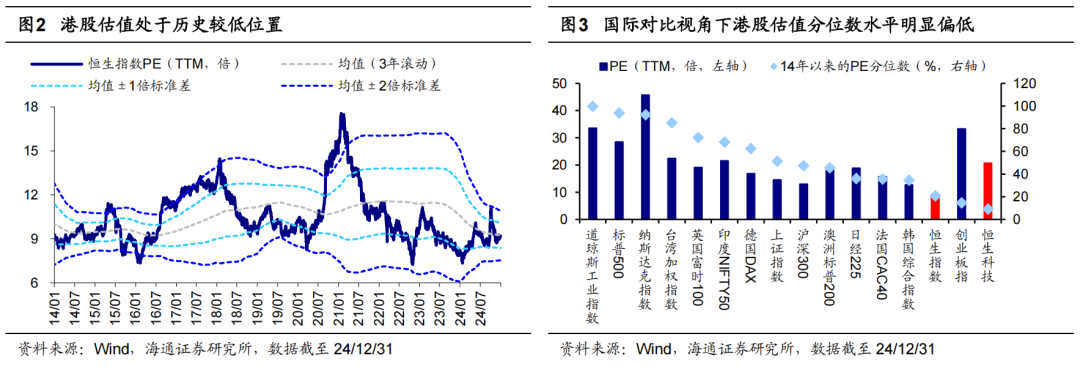

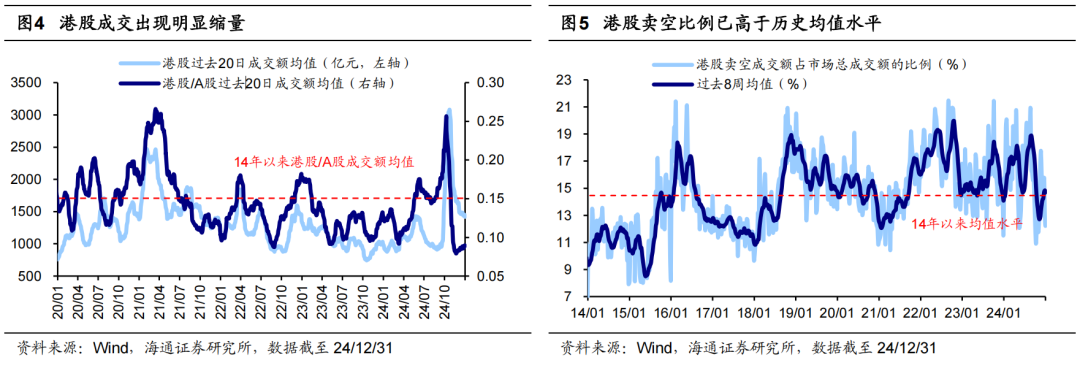

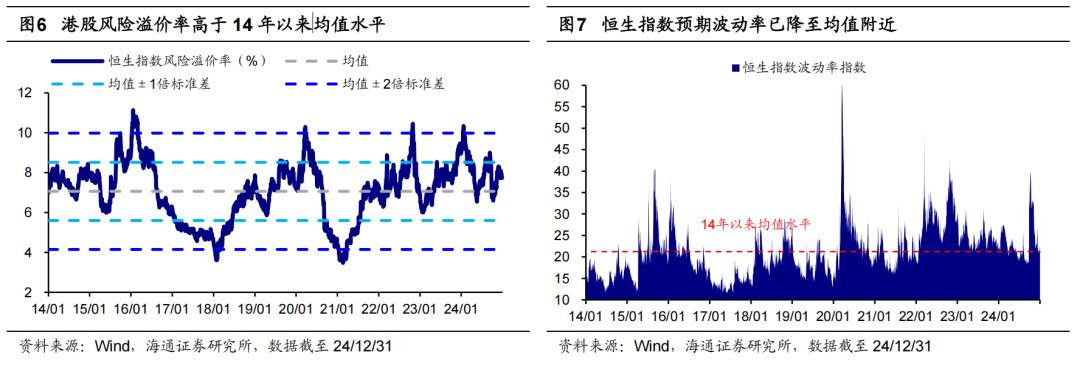

結合估值、情緒和風偏看,當前港股仍然處於曆史較低位置。港股於10/8起進入高位震蕩階段,指數出現一定回調,結合估值、交易、風險偏好等不同指標看,我們認為,港股目前仍處在高性價比區間。

從估值看,全球對比視角下港股估值整體偏低。首先,港股估值處在曆史較低位置。當前(截至24/12/31,下同)恒生指數PE(TTM,下同)已降至14年以來均值以下水平(3年滾動),為9.2倍、處14年以來26%分位。其次,國際對比視角下港股估值也偏低,當前恒生指數近十年PE分位數為21%、恒生科技為9%,低於標普500的94%、納斯達克的92%,亦低於英國富時100的72%、印度Nifty50的68%、日經225的36%、法國CAC40的35%,港股估值分位數顯著偏低,尤其是恒科指數。

從情緒看,當前港股成交縮量、賣空比例偏高。一方麵,港股成交額處於曆史偏低位置且相較A股明顯縮量。國慶節後港股成交萎縮,恒指成交額從10/8的6204億元回落至12/31的745億元,值得注意的是,相較於A股,本輪港股的成交縮量幅度更加顯著。另一方麵,港股賣空占比相較曆史處於偏高位置。截至24/12/31,港股賣空成交額占市場總成交額的比例升至14.7%,高於14年以來的平均水平14.5%。

從風偏看,港股風險溢價較高、預期波動率下降。資產比價角度看,股市情緒處於曆史偏低水平。當前港股風險溢價率(1/恒生指數PE-10Y中國/美國國債收益率均值)為7.77%、處14年以來從高到低35%分位,高於14年以來均值水平。預期波動率角度看,截至24/12/31,恒指波動率指數(衡量港股市場30個交易日的預期波幅)降至22.4,已降至14年以來均值附近,可見投資者預期有所改善。

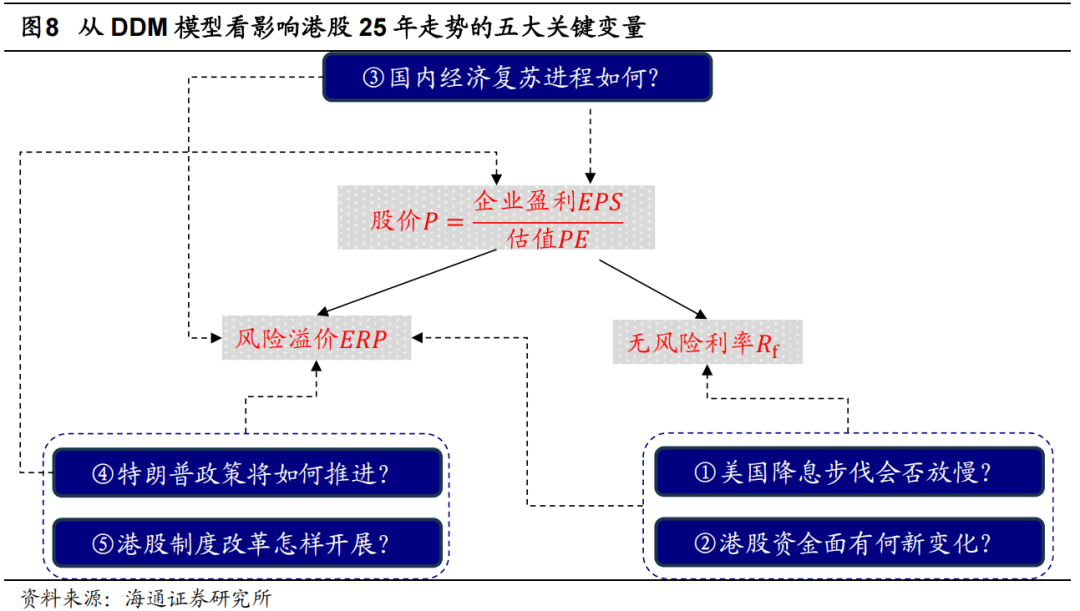

目前,港股已回調至高性價比區間,但未來能否實現上行,仍取決於諸多不確定因素的影響。相比A股,港股不僅對海外環境變化更為敏感,同時受中國內地、中國香港政治經濟層麵變化的影響。展望25年,我們認為,從DDM模型出發,海內外有五大關鍵變量或將決定港股的整體走勢,第2-6部分將詳細展開分析。

2.變量一:美國降息步伐會否放慢?

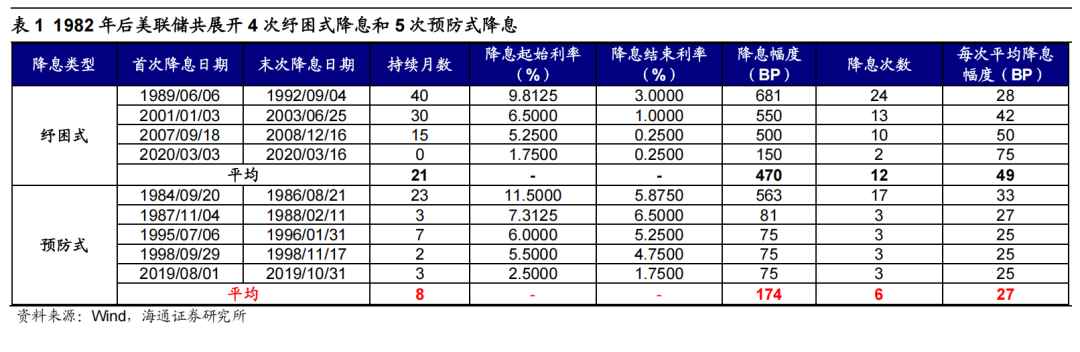

變量一:美聯儲降息節奏變數多,目前市場預期25年降息1-2次。由於港幣與美元掛鉤,利率政策的聯動性使美聯儲降息能夠直接影響港股宏觀流動性,此外美聯儲降息往往提振全球風險偏好,從而對港股微觀流動性產生影響。我們在前期專題《本輪美聯儲降息特點及對A股的影響-20240916》中指出,美聯儲本輪降息或更偏向預防式,降息節奏可能偏緩。美東時間12月18日,美聯儲FOMC會議宣布再次降息25BP,將基準利率調整至4.25%-4.5%區間,這是9月以來的第3次降息,累計降幅達100BP。借鑒曆史,1982年後美聯儲曾進行過5次預防式降息,每次降息平均持續8個月、降息6次、累計降174BP,這表明未來降息仍有一定時間和空間。

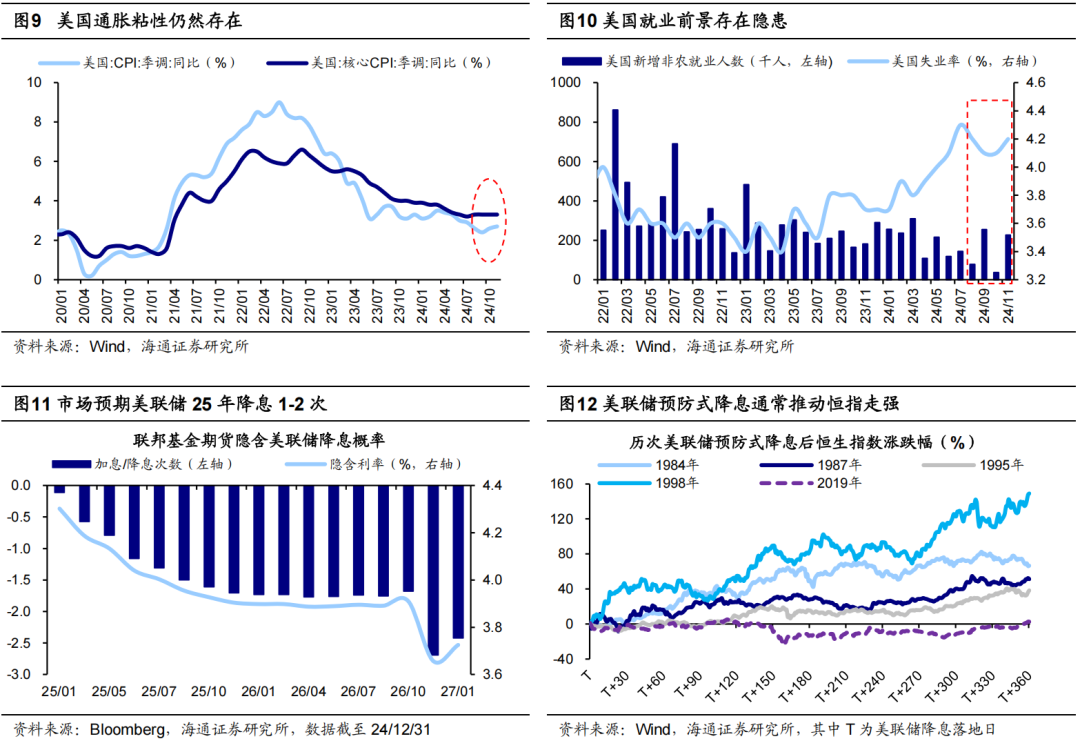

當前美國經濟指標間存在矛盾,使美聯儲降息節奏更具變數。判斷美聯儲貨幣政策的走向,最終需回歸經濟指標的表現,目前美國通脹與就業數據間存在矛盾。從通脹看,11月美國CPI同比為2.7%,連續兩月回升,核心CPI同比為3.3%,連續四個月未下降,顯示通脹粘性強;從就業看,11月美國失業率為4.2%,較10月回升,新增非農就業數據波動大,其中8、10月僅新增7.8、3.6萬人,就業前景仍存隱患。在通脹有韌性、就業不明朗的背景下,鮑威爾在12月FOMC會議上表示,美聯儲今後考慮調整政策利率時應該會“更加謹慎”,我們認為這暗示降息步伐或放慢。考慮到特朗普政策的通脹屬性,未來降息或受製於通脹與就業數據的博弈,降息節奏或有較多變數。截至24/12/31,彭博聯邦基金期貨隱含利率顯示,市場預計25年美聯儲降息1-2次。總體來看,25年海外流動性環境偏鬆,參考過往,預防式降息後的寬鬆環境通常推動恒生指數走強。

3.變量二:港股資金麵有何新變化?

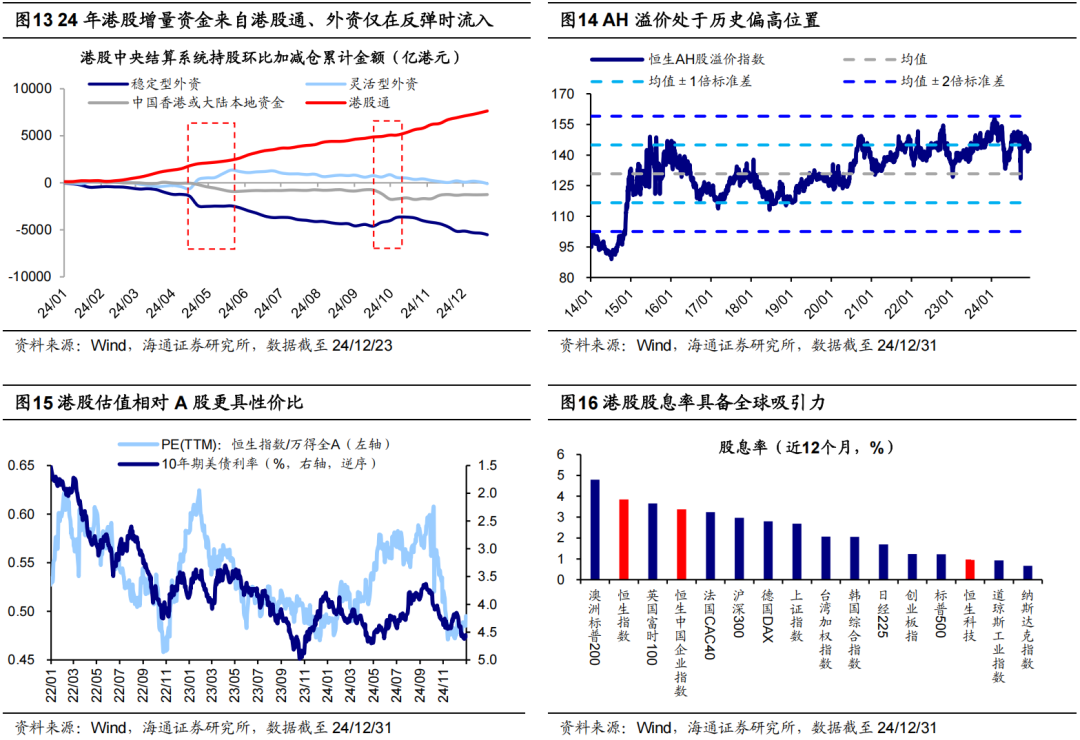

變量二:港股通大概率延續流入,外資持續性回流存在不確定性。港股微觀流動性直接反映進入港股市場資金的充裕程度,曆史上微觀流動性增強往往對應港股上行。複盤24年港股微觀資金麵格局,港股通貢獻了最大增量,靈活型外資階段性流入,穩定型外資和本地資金則明顯流出。展望25年,港股通資金能否延續流入,以及外資能否回流,將直接影響港股微觀資金麵。

港股比較優勢大概率吸引港股通繼續流入。24年以來港股通持續流入,24年(截至24/12/23,下同)已累計流入7623億港元,超過23年同期兩倍水平。往25年看,港股比較優勢望吸引港股通延續流入。首先,AH風險溢價已處於曆史高位,截至24/12/31,恒生AH溢價指數為143.0,接近14年以來均值+1倍標準差水平,港股價格具備吸引力。其次,港股估值也更具性價比,自10/8港股回調以來,其估值回調幅度顯著大於A股,港股PE/A股PE從0.60降至12/31的0.50;同時,目前港股相對A股的估值水平處在曆史低位,25年港股相對估值具備抬升潛力。

外資持續性回流還存在不確定性。24年外資整體淨流出港股,主要因為穩定型外資持續流出,24年累計流出5544億港元;而交易型外資在市場兩波反彈時階段性流入,24年累計流出102億港元。展望25年,隨著國內政策發力,基本麵複蘇的大趨勢較為明確,外資有望階段性回流、捕捉交易性機會,持續性回流仍有待觀察。此外,從全球資配角度看,外資配置港股紅利+科技板塊的性價比邊際提升。其一,當前港股股息率在全球排名前列,降息背景下港股高分紅吸引力增強;其二,港股科技目前屬於估值窪地,技術發展與監管趨弱背景下盈利預期逐步改善,外資或回流增配港股科技板塊。

4.變量三:國內經濟複蘇進程如何?

變量三:國內政策發力空間已打開,關鍵看基本麵的複蘇進程。考慮到港股中大量中資企業盈利直接受國內經濟複蘇影響,同時經濟複蘇也有助於提振市場信心,因此港股表現與國內基本麵複蘇進程息息相關。9/24以來國內政策基調已經明顯轉向,展望25年,國內政策落地後經濟複蘇的進程將成為影響港股走勢的關鍵。

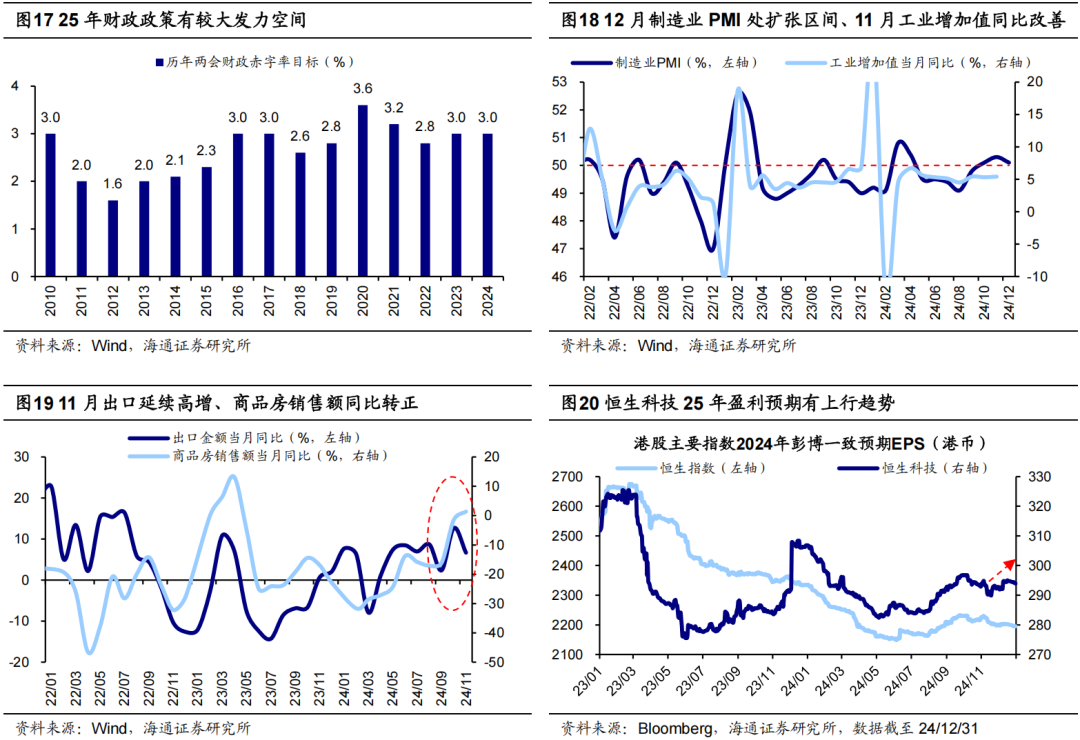

年底重要會議精神表明政策仍在持續發力。根據12月政治局會議和中央經濟工作會議精神,25年宏觀政策將“更加積極有為”,政策發力空間已經打開。具體來看,政策基調有三大轉變:一是貨幣政策轉向“適度寬鬆”,上一次出現該表述還是08年-09年;二是財政政策強調“更加積極”,包括提高財政赤字率、增加發行超長期特別國債以及增加地方政府專項債券發行使用,12/23-12/24全國財政工作會議明確將“支持擴大國內需求”定為25年財政工作的首要任務;三是明確提出“穩住樓市股市”,對於穩定股市的表述在曆次會議中較為少見。我們認為,25年財政或有較大發力空間。近年來我國目標赤字率一般定在3%上下,20年疫情期間定為3.6%,23年原定3%、但在增發萬億國債後升至3.8%,預計25年赤字率目標或升至3.5-4.0%左右。

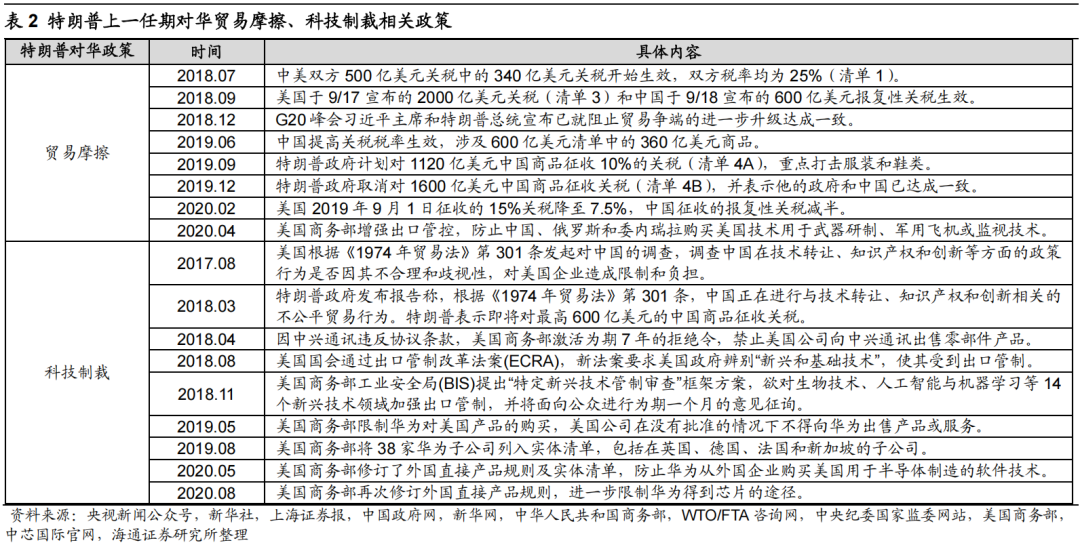

若增量政策能加速宏微觀基本麵修複,25年港股或有更優支撐。9/24以來國內政策底已經出現,當前政策效果已反映在部分宏觀基本麵數據上,例如12月製造業PMI為50.1%,連續三個月處在擴張區間;11月工業增加值當月同比5.4%,較10月的5.3%小幅回升;11月出口當月同比6.7%,維持高增;11月商品房銷售額當月同比增速1.4%,自23年4月以來首次轉正。此外,港股微觀基本麵也有轉好跡象,彭博數據顯示,市場對恒生科技25年EPS的一致預期從11/18的290港幣回升至12/31的294港幣。若未來增量政策能較快落地見效至基本麵,則有望對25年港股走勢形成支撐。

5.變量四:特朗普政策將如何推進?

變量四:特朗普上台後的政策方向較為確定,但政策節奏存在變數。近年來中美關係已成為影響港股走勢的關鍵變量之一,特朗普的鷹派對華政策可能對港股基本麵、情緒麵產生擾動,進而影響港股表現。當前特朗普已經基本完成組閣,內閣成員中不乏對華鷹派代表人物,如擬任國務卿馬可ⷧ›禯”奧和擬任國家安全顧問邁克ⷦ𒃧ˆŒ因此其對華政策方向或已較為確定。然而,其政策出台節奏仍存變數,25年中美關係可能在磋商達成與談判破裂之間反複,不排除中美關係有階段性緩和的可能。未來需密切跟蹤特朗普上台後政策實際的推進情況,尤其是其對華貿易和科技領域的具體舉措。

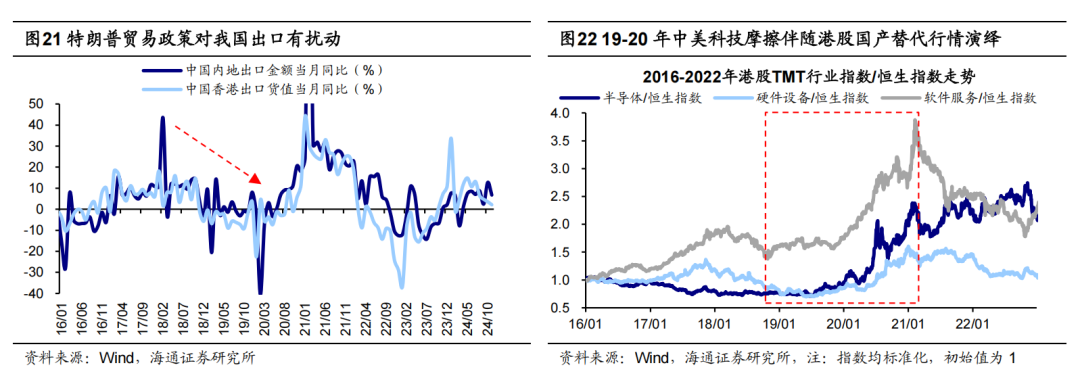

若特朗普貿易領域政策快速兌現,或對25年港股基本麵及情緒麵產生擾動。展望未來,若特朗普25年正式上台後加速對華貿易摩擦與科技製裁,則可能從基本麵及情緒麵影響港股走勢。從基本麵看,特朗普主張對外加征關稅,這一政策若加碼,或階段性衝擊我國出口。回顧其首任期,美國曾對中國四次發布加征關稅清單,受美國加征關稅影響的中國出口商品比例超過60%,同期我國出口數據明顯降溫,中國內地/中國香港出口當月同比從18年初的10.7%/18.1%下滑至19年末的8.1%/3.3%。從情緒麵看,特朗普對華科技製裁可能壓製港股風險偏好。其上一任期持續打壓我國龍頭科技企業,港股風險偏好受到壓製,恒生指數風險溢價率從18/01的3.6%升至20/03的10.3%。此外,結構性投資機會值得關注,貿易爭端可能催生國產替代行情,19-20年間港股半導體/硬件設備/軟件服務指數曾分別跑贏恒生指數180/96/80個百分點。

6.變量五:港股製度改革怎樣開展?

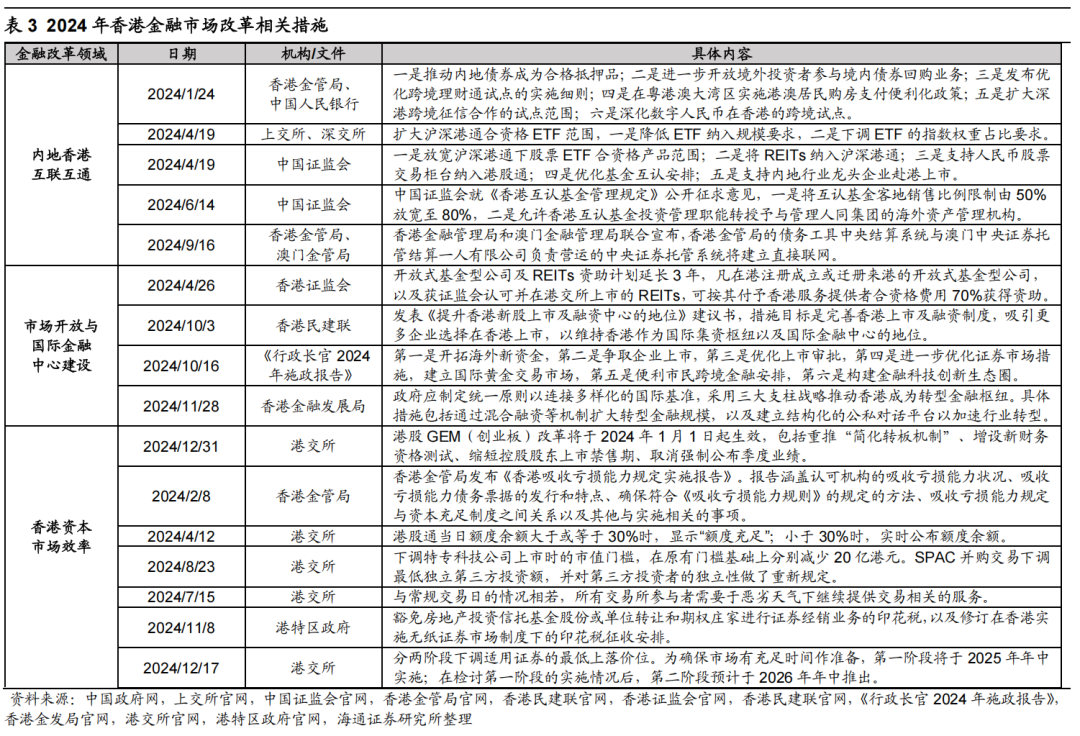

變量五:香港金融市場改革若持續推進,投資環境有望優化。麵對全球資本市場的多元化、數字化及綠色轉型趨勢,24年中國香港加快金融市場改革,展望25年這一趨勢有望延續,從而增強投資者信心,對港股走勢形成長期正向支持。具體來看,參考24年改革重點,未來香港製度改革或聚焦以下三大方向:

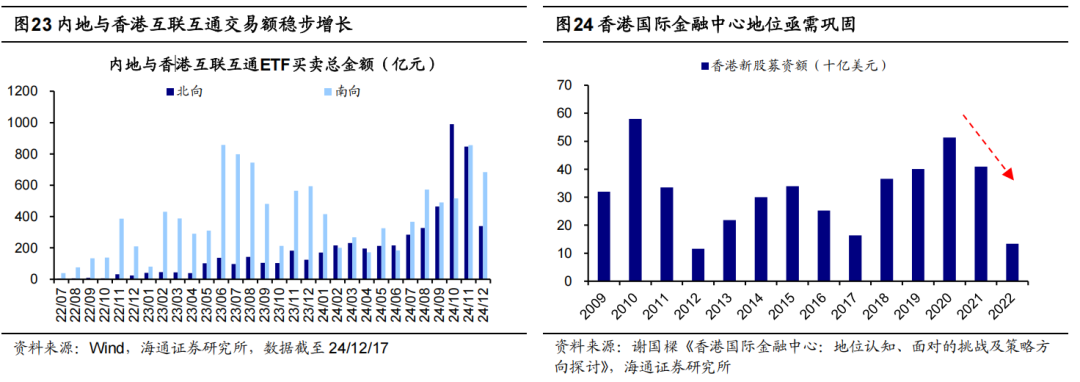

一是深化內地與香港互聯互通。24年已推出放寬滬深港通下股票ETF合資格產品範圍、放寬互認基金銷售比例等措施。自22年7月ETF納入互聯互通標的以來,交易規模持續增長,24年11月北向/南向互聯互通ETF買賣總額已分別達847/856億元。此外,REITs納入滬深港通、支持人民幣股票交易櫃台納入港股通等措施有望逐步推出。

二是強化香港國際金融中心建設。24年10月特首李家超在2024施政報告中提出優化上市審批流程、開拓海外新資金、爭取企業上市、優化上市審批等措施,12月香港金融發展局建議政府製定統一原則接軌國際標準。未來香港有望與內地繼續合作,出台舉措鞏固香港國際金融中心地位,遏製下滑趨勢,20年以來香港新股募資額明顯下降。

三是提升市場效率與改善交易環境。24年香港宣布啟動創業板改革、優化港股通信息披露安排、批準惡劣天氣交易、修改特殊交易規則、下調證券最低上落價位等舉措,有效增強了市場透明度和提升了運行效率。此外,金管局還發布了吸收虧損能力規定實施報告,強化了金融機構風險管理,有助於改善交易環境。展望25年,隨著改革的持續推進,香港投資環境有望進一步優化,在長期維度提振投資者信心。

整體來看,25年國內基本麵轉好的大方向較確定,美聯儲降息步伐可能放慢、但寬鬆仍是趨勢,微觀資金麵上外資或階段性回流,特朗普政策出台節奏存在變數,香港製度環境有望繼續改善,積極因素偏多。再結合當前港股估值、情緒仍處於曆史偏低位置,我們認為,25年港股有望上行。

風險提示:美聯儲降息落地快於預期,美國政策不可預測,穩增長政策落地進度不及預期,國內經濟修複不及預期。